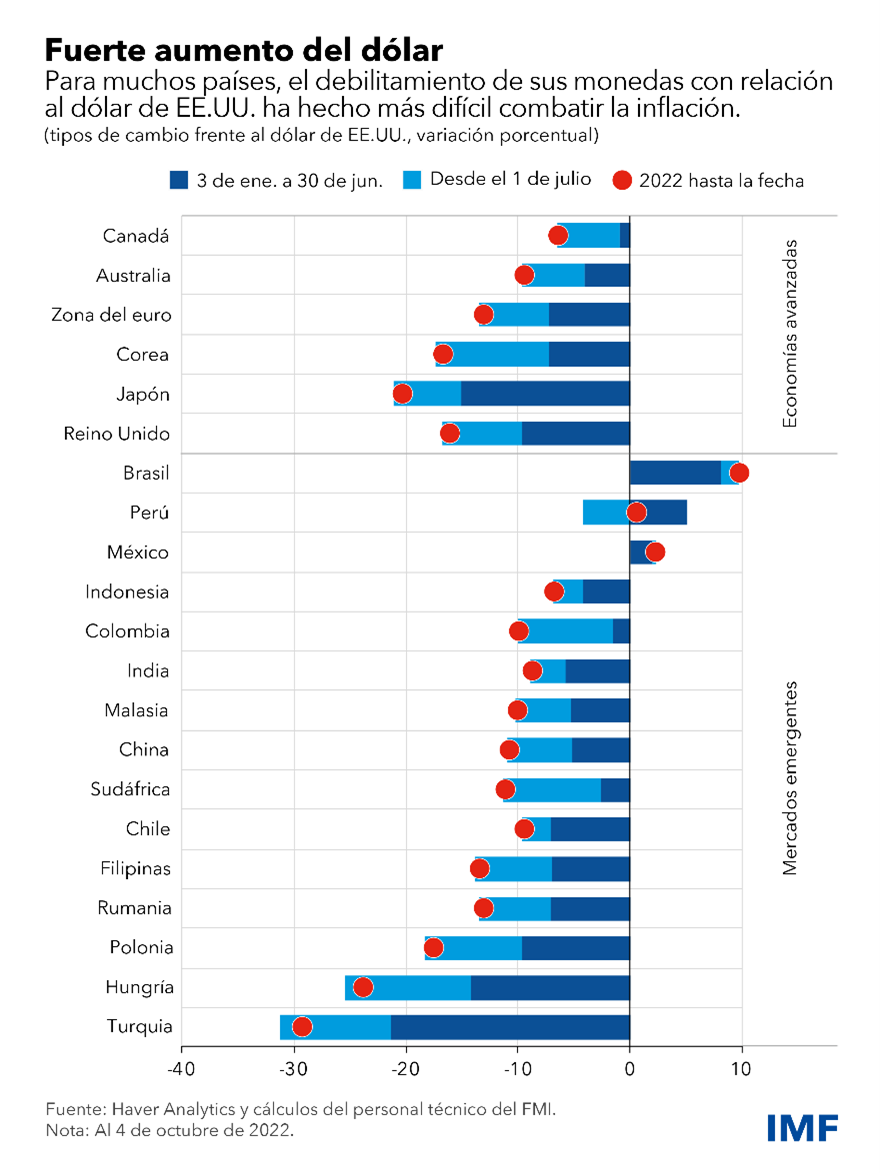

El dólar se encuentra en su nivel más alto desde 2000, habiéndose apreciado 22% frente al yen, 13% frente al euro y 6% frente a las monedas de los mercados emergentes desde el comienzo de este año. Ese intenso fortalecimiento del dólar en cuestión de meses tiene importantes consecuencias macroeconómicas para casi todos los países, dado el predominio de esa moneda en el comercio y las finanzas internacionales.

Si bien la participación del dólar de EE.UU. en las exportaciones mundiales de mercancías ha disminuido de 12% a 8% desde 2000, su participación en las exportaciones del mundo se ha mantenido en alrededor de 40%. Para muchos países que luchan para bajar la inflación, el debilitamiento de sus monedas con relación al dólar ha hecho que esa batalla resulte más difícil. En promedio, el traspaso estimado de un 10% de apreciación del dólar a la inflación es de 1%. Tales presiones son especialmente intensas en los mercados emergentes, debido a su mayor dependencia de las importaciones y mayor proporción de importaciones facturadas en dólares en comparación con las economías avanzadas.

La apreciación del dólar también está repercutiendo en los balances de todo el mundo. Aproximadamente la mitad de todos los préstamos transfronterizos y títulos de deuda internacionales están denominados en dólares de EE.UU. Mientras que en los mercados emergentes los gobiernos han logrado avances a la hora de emitir deuda en su propia moneda, las empresas del sector privado tienen altos niveles de deuda emitida en dólares. Al subir las tasas de interés mundiales, las condiciones financieras se han endurecido considerablemente para muchos países. Un dólar más fuerte solo agrava dichas presiones, especialmente en el caso de algunos países de mercados emergentes y muchos otros de ingreso bajo que ya presentan un alto riesgo de sufrir problemas de sobreendeudamiento.

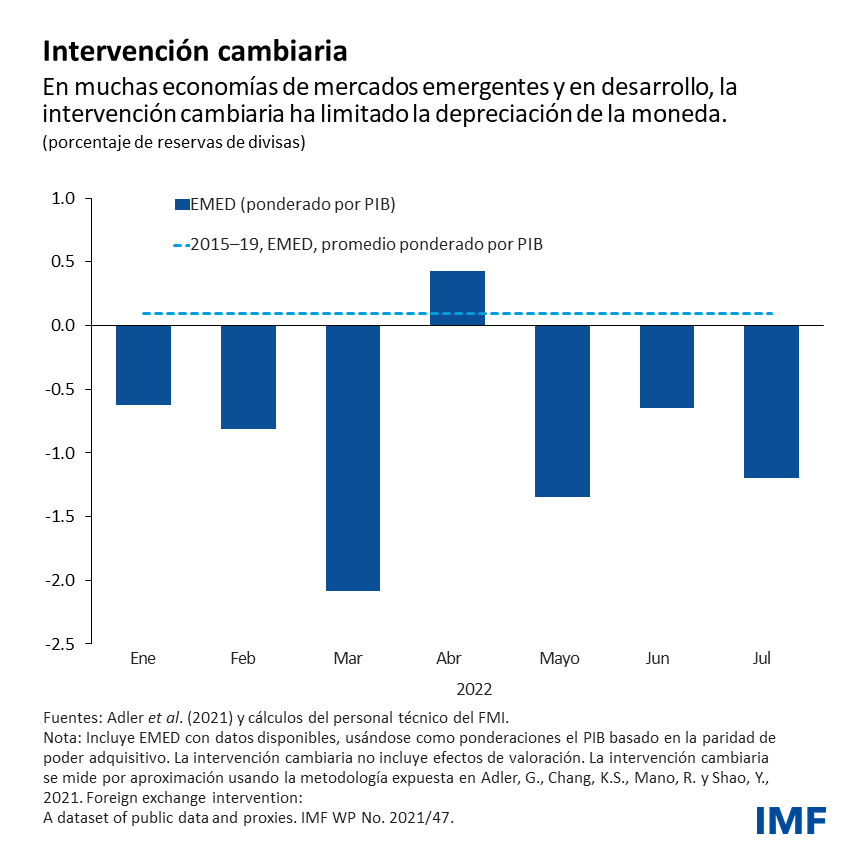

En tales circunstancias, ¿deberían los países respaldar de manera activa sus monedas? Varios países están recurriendo a intervenciones cambiarias. Las reservas externas totales en poder de las economías de mercados emergentes y en desarrollo cayeron más de 6% en los primeros siete meses del corriente año.

Una adecuada respuesta de política a las presiones depreciatorias requiere poner el foco en los determinantes de las variaciones del tipo de cambio y en las señales de perturbación de los mercados. Concretamente, la intervención cambiaria no debería sustituir una rectificación justificada de las políticas macroeconómicas. Cabría intervenir de forma temporal cuando los movimientos de la moneda eleven sustancialmente los riesgos para la estabilidad financiera y/o alteren significativamente la capacidad del banco central para mantener la estabilidad de precios.

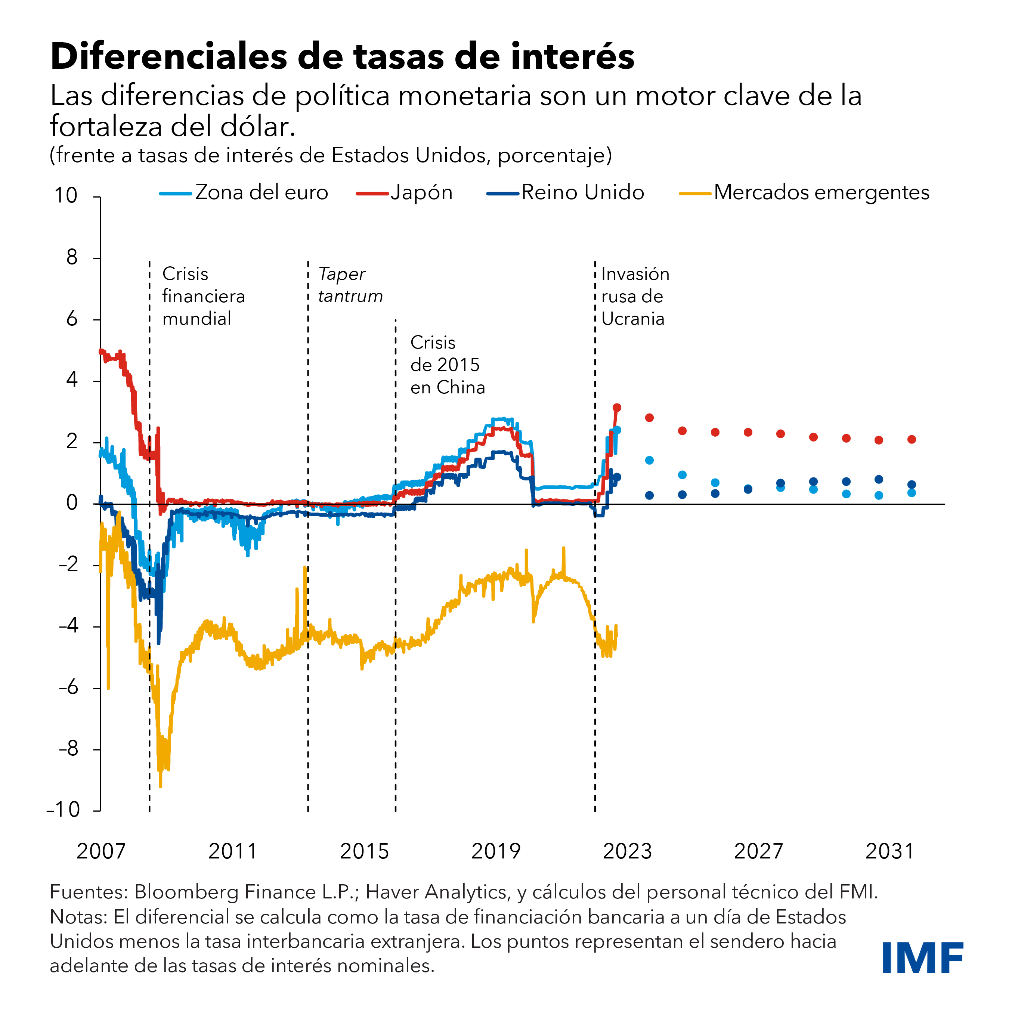

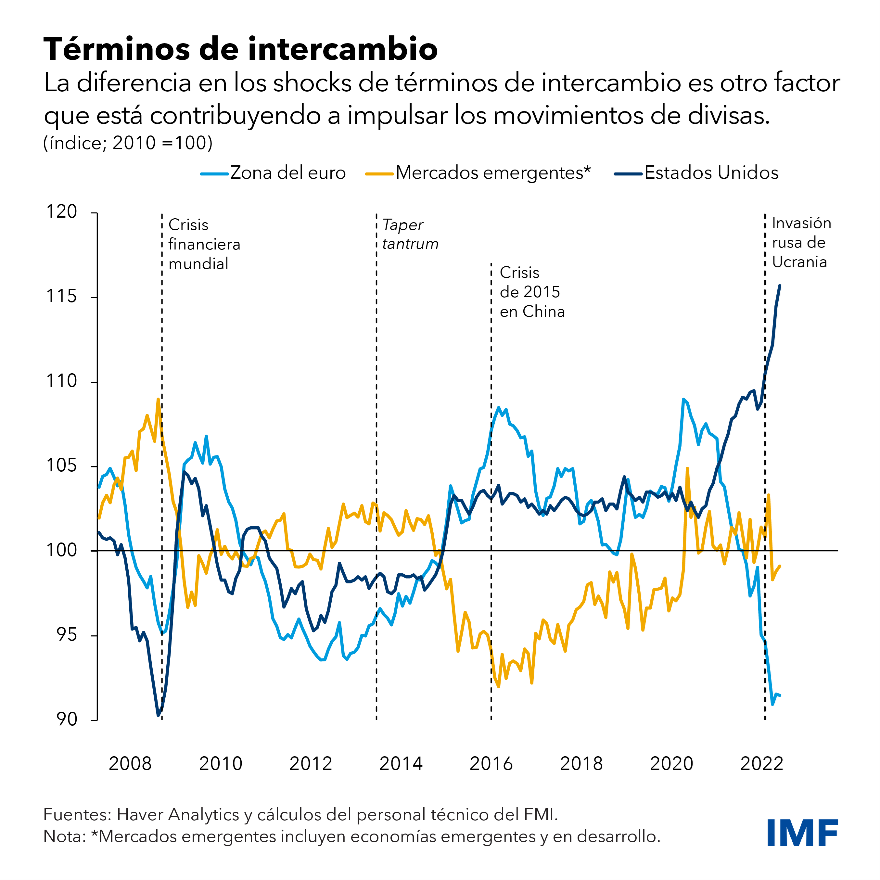

Actualmente, los fundamentos económicos son un importante factor de la apreciación del dólar: el rápido aumento de las tasas de interés de Estados Unidos y términos de intercambio más favorables —un indicador de los precios correspondientes a las exportaciones de un país en relación con sus importaciones— para Estados Unidos como consecuencia de la crisis energética. Para combatir un aumento histórico de la inflación, la Reserva Federal se ha embarcado en un sendero de rápido aumento de las tasas de interés de referencia. El Banco Central Europeo, aunque también enfrenta una inflación generalizada, ha indicado su disposición a mantener las tasas de interés en un sendero más llano, ante la preocupación de que la crisis de la energía provoque una desaceleración económica. Mientras tanto, el bajo nivel de inflación registrado en Japón y China les ha permitido a sus bancos centrales resistirse a la tendencia mundial de endurecimiento.

El enorme shock de los términos de intercambio desencadenado por la invasión rusa de Ucrania es el segundo gran factor detrás de la fortaleza del dólar. La zona del euro es altamente dependiente de las importaciones de energía, en particular de gas natural procedente de Rusia. El fuerte aumento de los precios del gas ha llevado sus términos de intercambio al nivel más bajo en la historia de la moneda común.

En cuanto a las economías de mercados emergentes y en desarrollo más allá de China, muchas iban adelante en el ciclo mundial de ajuste monetario —quizá debido en parte a una preocupación por su tipo de cambio del dólar— mientras que las EMED exportadoras de materias primas experimentaron un shock positivo de términos de intercambio. En consecuencia, las presiones cambiarias para la economía media de los mercados emergentes han sido menos severas que para las economías avanzadas, y en algunas, como Brasil y México, sus monedas incluso se han apreciado.

Dado el importante papel de los factores fundamentales, la respuesta apropiada es permitir que el tipo de cambio se acomode, usando al mismo tiempo la política monetaria para mantener la inflación cerca de su meta. El alza de precios de los bienes importados contribuirá a generar el necesario ajuste a los shocks de fundamentos económicos ya que reduce las importaciones, lo cual a su vez contribuye a reducir la acumulación de deuda externa. La política fiscal debería utilizarse para ayudar a los más vulnerables sin poner en riesgo los objetivos de inflación.

También es necesario aplicar otras medidas adicionales para abordar varios riesgos a la baja que se presentan en el horizonte. Es importante señalar que podríamos ver mucha más turbulencia en los mercados financieros, incluida una pérdida repentina del apetito por los activos de mercados emergentes que induciría grandes salidas de capital, al refugiarse los inversionistas en activos seguros.

En este frágil contexto, es prudente fortalecer la resiliencia. Aunque en los últimos años los bancos centrales de los mercados emergentes han acumulado reservas en dólares, como reflejo de las lecciones aprendidas de crisis anteriores, estos colchones de protección son limitados y deberían emplearse con prudencia.

Fortalecer la resiliencia

Los países deben preservar reservas de divisas vitales para hacer frente a salidas de capital y turbulencias potencialmente peores en el futuro. Aquellos que puedan hacerlo deberían restablecer líneas de crédito recíproco (swap) con los bancos centrales de economías avanzadas. Los países con políticas económicas sólidas que necesiten atender vulnerabilidades moderadas deberían aprovechar el financiamiento de carácter precautorio que ofrece el FMI para satisfacer sus futuras necesidades de liquidez. Aquellos que tengan grandes deudas en moneda extranjera deberían reducir sus descalces cambiarios utilizando políticas de gestión de flujos de capitales o macroprudenciales, y realizar asimismo operaciones de gestión de la deuda para suavizar el perfil de reembolso.

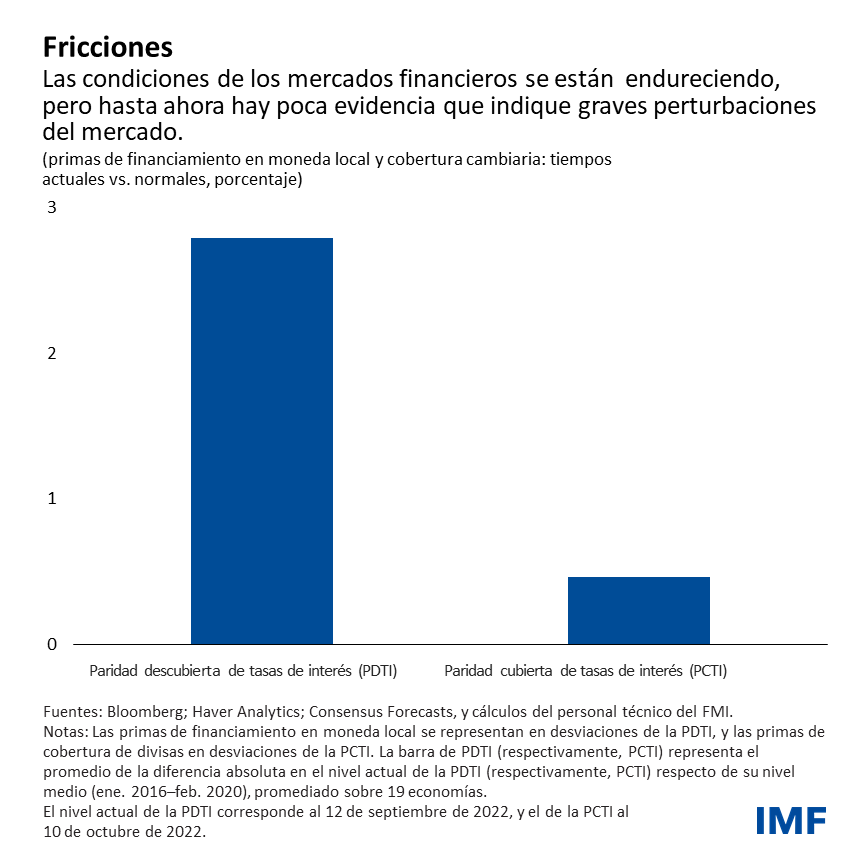

Además de los fundamentos económicos, al endurecerse los mercados financieros algunos países están viendo indicios de perturbaciones en ese ámbito tales como el aumento de las primas de cobertura de divisas y las primas de financiamiento en moneda local. La exposición de mercados cambiarios poco profundos a graves trastornos provocaría grandes variaciones en esas primas, pudiendo causar inestabilidad macroeconómica y financiera.

En tales casos, quizá sea conveniente efectuar una intervención cambiaria temporal. Esto puede también ayudar a impedir una amplificación financiera adversa si una fuerte depreciación incrementa los riesgos para la estabilidad financiera, tales como incumplimientos de las empresas, debido a los descalces. Por último, la intervención temporal también serviría para respaldar la política monetaria en aquellas raras circunstancias en las que una gran depreciación del tipo de cambio pudiera desanclar las perspectivas de inflación, sin ser posible que la política monetaria por sí sola logre restaurar la estabilidad de precios.

A pesar de las consecuencias mundiales de un dólar fuerte y las condiciones financieras más restrictivas, para Estados Unidos el ajuste monetario sigue siendo la política adecuada mientras la inflación del país se mantiene hasta el momento por encima de la meta. No hacerlo dañaría la credibilidad del banco central, quitaría el ancla a las expectativas de inflación y exigiría un endurecimiento aún mayor más adelante y mayores efectos indirectos en el resto del mundo.

Dicho esto, la Reserva Federal debería tener presente que los grandes efectos de derrame probablemente terminen afectando la economía de Estados Unidos. Además, como proveedor mundial del activo seguro del mundo, Estados Unidos podría reactivar las líneas de swap de divisas para los países elegibles, como las que otorgó al comienzo de la pandemia, para brindar una importante válvula de seguridad en momentos de tensión en los mercados cambiarios. Esas líneas serían un útil complemento del financiamiento en dólares provisto por el programa vigente de la Reserva Federal para realizar operaciones de recompra (repos) con autoridades monetarias extranjeras e internacionales (Foreign and International Monetary Authorities Repo Facility).

El FMI seguirá trabajando estrechamente con sus países miembros para elaborar políticas macroeconómicas apropiadas en estos tiempos turbulentos, basándose en su Marco Integrado de Políticas. Más allá de los servicios de financiamiento precautorio disponibles para los países elegibles, el FMI está dispuesto a extender sus recursos crediticios a países miembros que experimenten problemas de balanza de pagos.